다올투자증권에서 CGM산업 및 아이센스관련 리포트가 나왔다. 나름 기업분석을 해서 잘 알고있다고 생각했는데 내가 모르고 있던 부분이 많아서 요약하고자 한다. 요약내용이 좀 길어 벨류에이션을 먼저 간단히 하고 그 뒤에 요약내용을 다뤄보겠다.

! 벨류에이션

- 해당리포트에선 '23. 06. 27에 아이센스의 목표주가를 3만4천원으로 잡았다.

- 최근 아이센스는 7/18일 상한가로 시장의 관심을 받았고 7/20일 종가기준 33,950원으로 해당 리포트의 목표주가에 이미 안착해 있다. 잠재력이 풍부한 회사이기에 단기간 조정은 있을 수 있어도 중장기적으론 주가가 상승하리라 예상된다.

- 목표주가

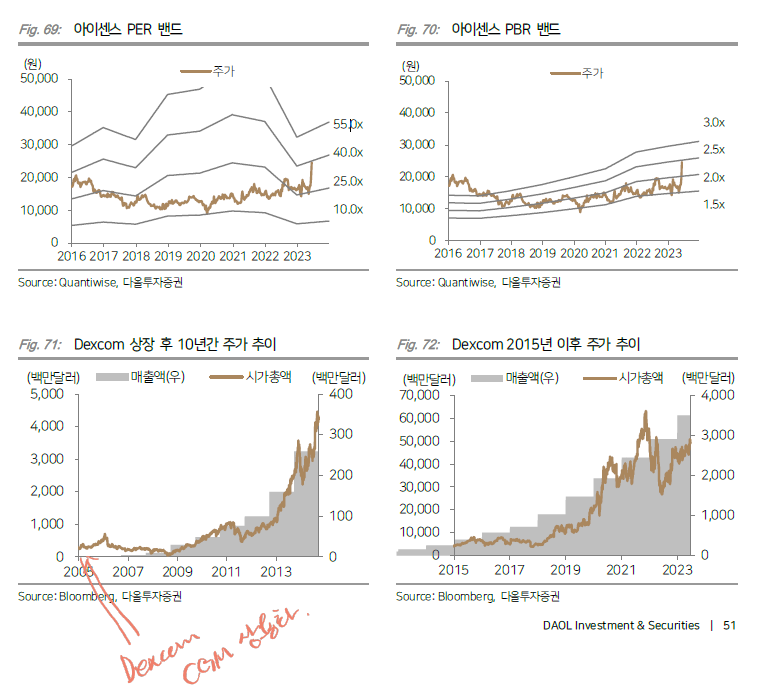

개인적 목표주가는 정확하지도, 투자에 그리 중요하지도 않다고 본다. 다만 Dexcom의 사례로 얼마나 잠재력이 있는 지만 확인해보려한다.

전세계 당뇨 환자는 계속 증가세이고 CGM시장 역시 계속 커질 것으로 보인다. 이미 시장 과점중인 3사와 아이센스는 경쟁하겠지만 같은 크기의 케잌을 가지고 경쟁하는 것이 아닌 더 커지는 케잌을 가지고 싸울 것이기에 경쟁률에서의 밀고 당기기는 있어도 매출의 절대적 수치는 4개사 모두 커질 것이라 본다.

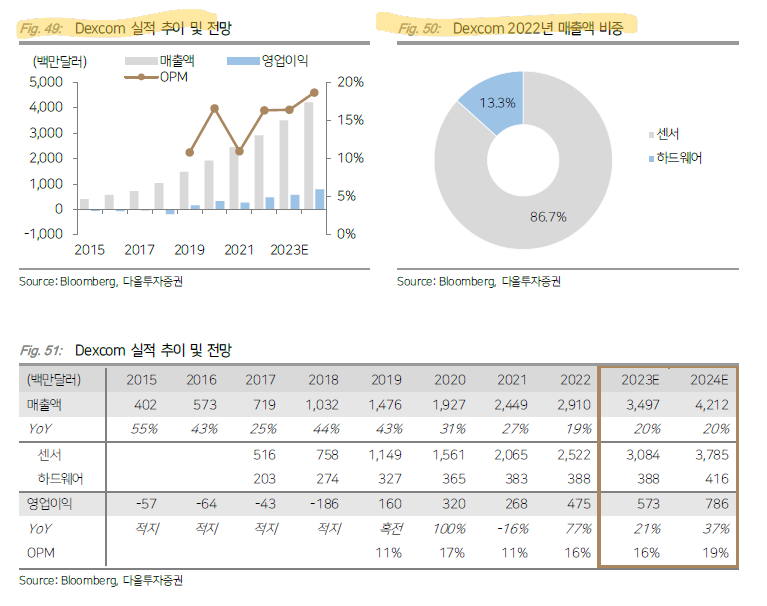

순수 CGM 플레이어인 Dexcom의 경우 2023년도 매출액은4조 5천억 및 영업이익 7300억으로 예상된다. 오늘('23.07.20)기준 시가총액은 66조에 달하고 PER은 187배에 달한다. PER이 187배라는 점에서 시장이 성장에 거는 기대가 큰 것을 볼 수 있다.

아이센스는 아직 CGM매출이 발생하고 있진 않지만 글로벌 3사에 뒤지지 않는 경쟁력과 제품을 가지고 있다고 본다. 오늘기준 현 시총은 9300억이지만 국내 및 유럽, 미국 등의 시장에 진출해 점유율을 잡아간다면 시장이 아이센스의 시가총액을 얼마로 판단할지는 예측하기 어렵다. 막 계산으로 Dexcom의 시총 64조를 코리아 디스카운트로 절반으로 나누고, 매출 및 이익이 찍히기 전이니 다시 절반으로 나누어도 시총이 16조가 된다. 아이센스가 텐베거가 될 가능성이 충분하다고 보는 이유이다.

! 리포트 요약 (230627 다올투자증권)

당뇨병

(1형당뇨) 선천성 당뇨 (5~10%)

(2형당뇨) 후천성 당뇨(90~95%), 인슐린 저항성과 점진적인 인슐린 분비의 결함으로 발생

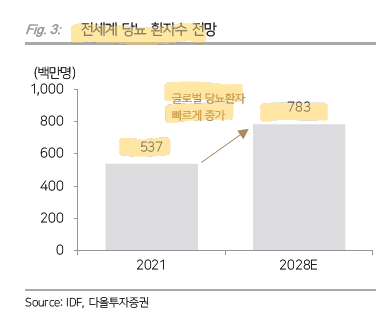

전세계 당뇨병 환자는 2021년 5억3천만명에서 2028년 7억 8천만명으로 늘어날 전망

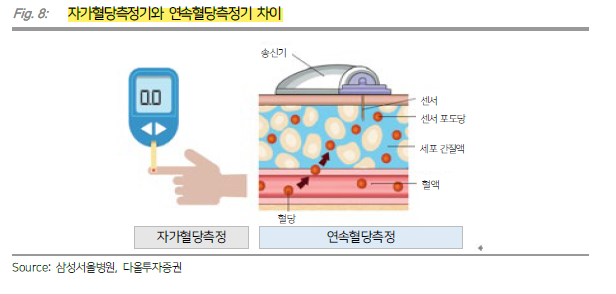

(자가혈당측정기) 자가혈당은 혈액 내 혈당의 양을 측정하는 진단기로 혈당측정기기(Meter), 혈당스트립(Strip) 및 란셋(Lancet) 등으로 구성되어 있다. 채혈침(란셋)으로 채혈 후, 스트립에 혈액을 묻혀 미터기로 측정하는 방식이다

(연속혈당측정기)연속혈당 측정기는 채혈없이 센서를 삽입하여 세포 간질액에서 포도당 농도를 측정하는 기기다. 자가혈당측정기가 혈액 내 포도당 농도를 측정하는 것이 아니라 피하지방의 간질액 속의 포도당 농도를 측정한다는 차이가 있다.

연속혈당측정기(CGM) 대표 제품은 Abbott의 Freestyle Libre와 Medtronic의 Guardian Connect, Dexcom의 G시리즈가 있다. 2004년 Metronic은 Guardian 리얼타임 CGM 시스템을 도입했다. 같은 해 Dexcom도 리얼타임 CGM 기기를 출시했으며 이어 2008년 애보트 역시 CGM FreeStyle Navigator를 출시했다.

(1형 및 2형에도 CGM 사용 확대 권고)

미국 당뇨형 의학회를 포함한 국가별 의학계는 1형 당뇨뿐만 아니라 2형 당뇨 환자에게도 CGM의 사용을 권고하고 있다. 향후 시장은 더욱 성장할 전망이다. CGM은 장점은 단순히 환자의 측정 시, 불편함을 줄여주는 것이 아닌 합병증 위험을 줄여주는 임상적 효능이다.

대한당뇨병 학회에서는 2023년 당뇨병 지침 기준으로 1형 당뇨병 성인 환자 대상으로연속 혈당 측정기에 대한 일반적 권고를 하고 있으며, 2형 당뇨병 성인 환자의 경우,인슐린 요법을 받고 있는 경우에 한해 제한적 권고를 하고 있다. 미국 ADA 2023지침에 따르면 1일 인슐린을 다회 주입하거나 인슐린 펌프를 사용하는 환자의경우, 인슐린 사용을 1, 2형 당뇨 무관하게 권고하고 있다.

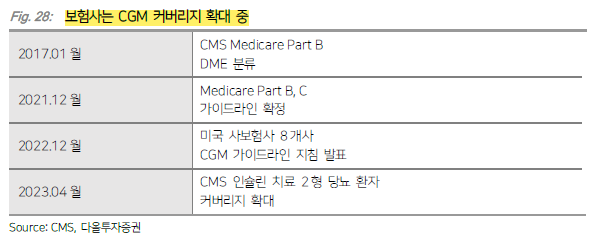

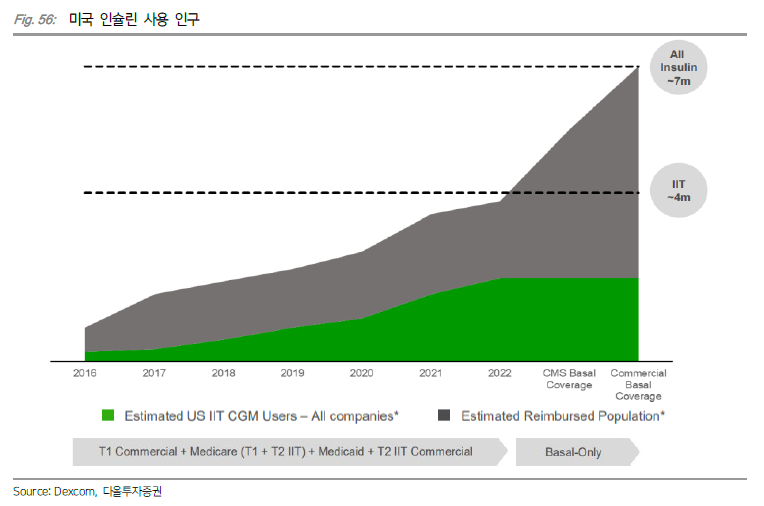

(보험사의 커버리지 확대)

의학계의 권고에 발맞추어 각국의 공보험과 사보험사는 CGM 커버리지를 확대하고있는 추세다.

미국은 현재 연속혈당 측정에 대한 보험 급여 지급을 확대하고 있으며 캐나다 같은 국가 또한 연속혈당 측정에 대한 보험 급여 기준을 확대하고 있다.

사보험사에서의 변화 또한 확인할 수 있다. 2022.12월 8개 대형 사보험사는 연속혈당 측정기에 대한 지급 가이드라인 지침을 발표하였다. 2023.06월 미국의 최대 건강보험 사보험사인 United Healthcare도 CGM의 급여 기준을 확대하였다.

캐나다의 경우, 보험에 가입하지 못한 캐나다 원주민들을 대상으로 한 NIHD(Non-Insured Health Benefits)은 2023.04월 인슐린 치료를 받고 있는 당뇨병 환자를 대상으로 Dexcom G6, Freestyle Libre와 Libre2에 대한 커버리지를 개시하였다. 1월에 발표한 1형 환자 대상에서 2형 환자로 대상을 확대한 것이다.

(보험사의 CGM커버리지 확대는 합병증 감소로 인한 비용감소로 이어져 결국 보험사의 이익이 된다)

결국 보험사 측면에서 연속혈당 측정기를 통한 혈당 관리가 가져오는 이점은 비용 절감이다. ADA2021에서 Dexcom 논문을 통해 CGM에 대한 비용 절감 효과를 확인할 수 있다.6개월 간 추적 관찰을 통해 당뇨병 환자들의 PPPM(Per patient per month) 비용을 확인하면 월 1,680 달러 정도 지출되었던 당뇨 관련 월 지출이 1,256 달러로 약 25% 절감되었음을 확인할 수 있다. 특히나, 입원 관련 비용이 40% 가까이 감소했으며 외래 관련 비용 또한 일부 감소하였다. 이처럼 연속혈당 측정을 통해 환자 및 보험사는 비용 감소 및 합병증 위험 감소가 가능해진다.

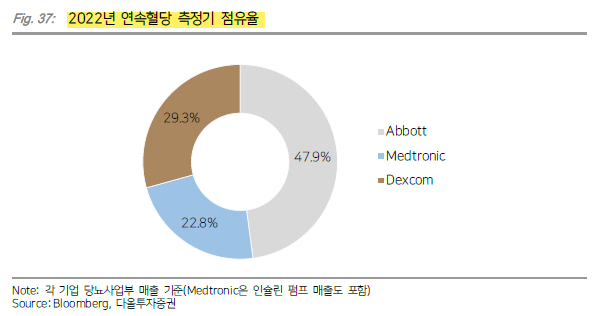

(CGM 시장현황 및 점유율)

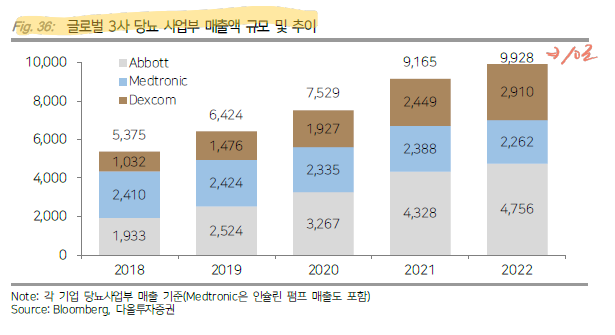

2020년 글로벌 체외 진단 시장은 약 94조원으로 추산된다. 그 중 자가혈당 측정과 연속 혈당 측정 시장은 15%로 추정된다. 2021년 기준 연속 혈당 측정기 선도 업체인 Abbott, Medtronic, Dexcom 3개사의 당뇨 사업부 매출액은 약 10조원을 상회하고 있으며 연속 혈당 측정기는 CAGR 20%에 가까운 매출 성장을 보이고 있다.

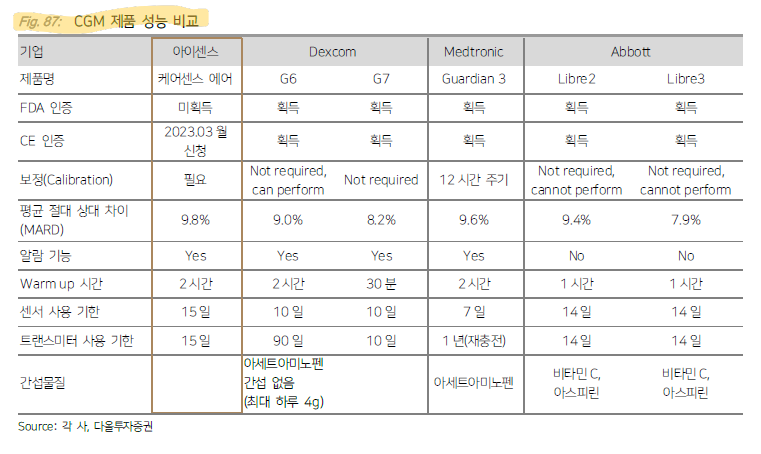

(CGM 제품 성능비교)

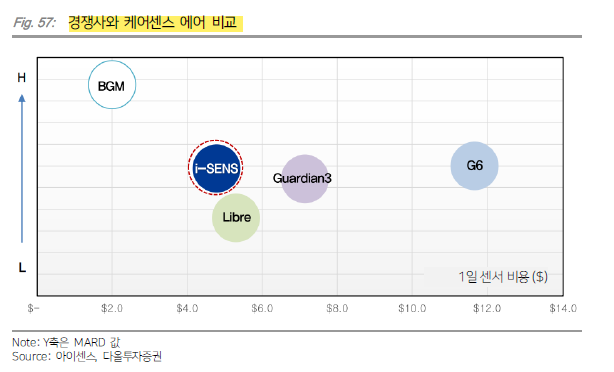

연속혈당 측정기 성능 평가의 기준은 1) MARD, 2) Warm-up(센서 준비 시간), 3)간섭 물질 유무 등이 있다.

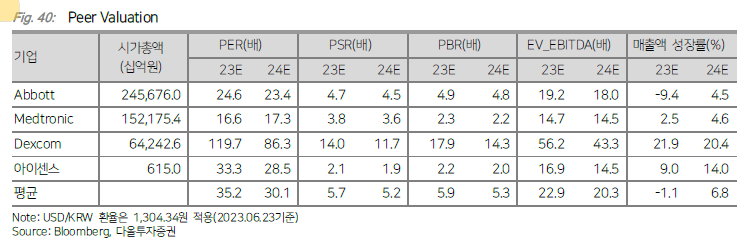

(Peer Valuation)

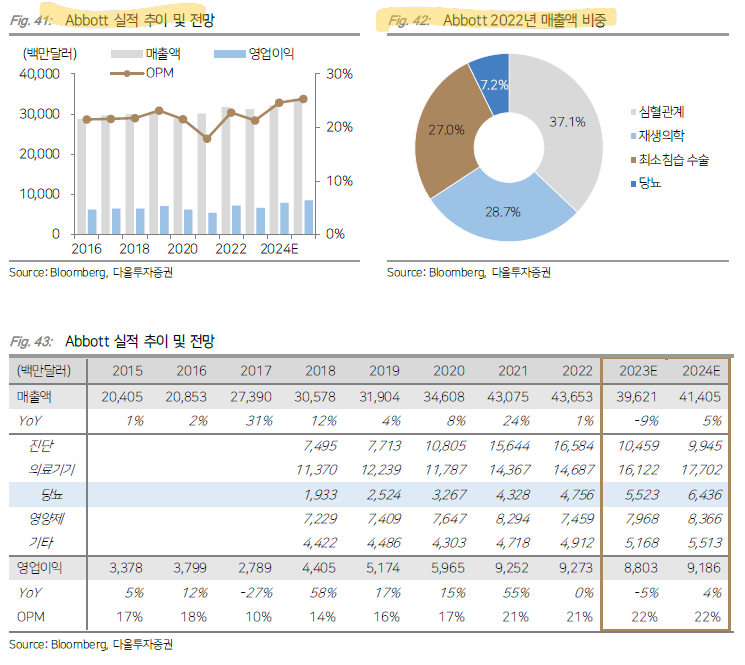

(경쟁사 1 Abbot)

Abbott의 당뇨 사업부 매출은 2021년 43억달러를 기록하여 YoY +32% 성장하여 Dexcom이나 Medtronic 당뇨 사업부보다 큰 성장세를 보이고 있다. 2Q22에도 전년 대비 25% 성장세를 보였으며 사용자는 글로벌 4백만명을 돌파하였다. 1Q23

Freestyle Libre의 매출은 약 12억 달러로 미국 내 매출 성장률은 약 50% 수준을 기록하였다. 2023.03월에는 Libre2와 3를 활용한 AID(Automated insulin delivery) 시스템에 대한 FDA 품목 허가를 획득하였다.

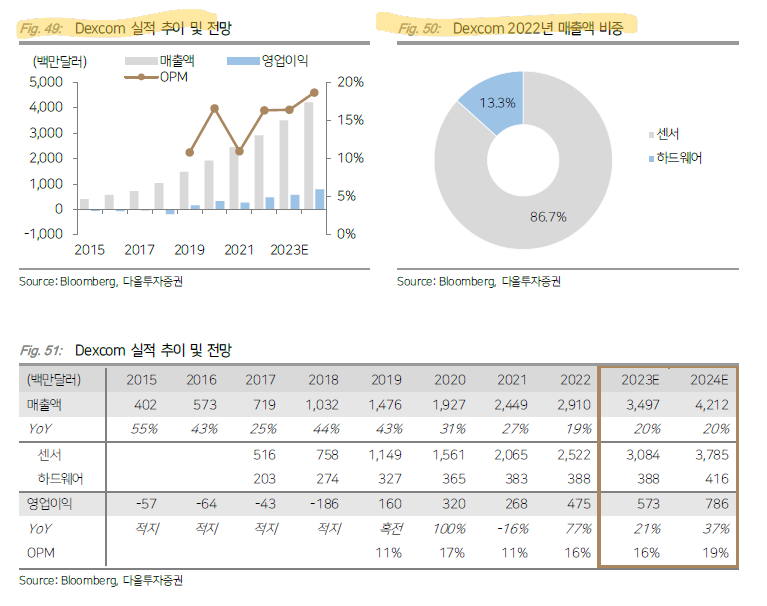

(경쟁사 2 Dexcom)

1999년 설립된 Dexcom은 2006년 연속혈당 측정기에 대한 FDA 품목허가를 획득하였다. Dexcom의 주요 제품은 G6와 G7 두가지 제품으로 구분되며 각각 2018년과 2022년 FDA의 품목허가를 획득하였다. G6는 통합형 CGM(Integrated Continuous Glucose Monitoring System)로 FDA C lass I I De N ovo 인증을 획득하였다. 인슐린 펌프와 연계를 통해 자동 인슐린 주입까지 염두한 제품으로 출시되었다. 또한 G6부터는 채혈을 통한 조정(Calibration)이 필요 없으며 디지털 헬스케어 어플리케이션과의 연계 및 개인 맞춤형 알람 기능을 탑재하고 있다. G6는 Medicare와 Medicaid 모두 급여가 지급되고 있으며 일부 사보험에 의해서도 1, 2형 모두 커버되고 있다.

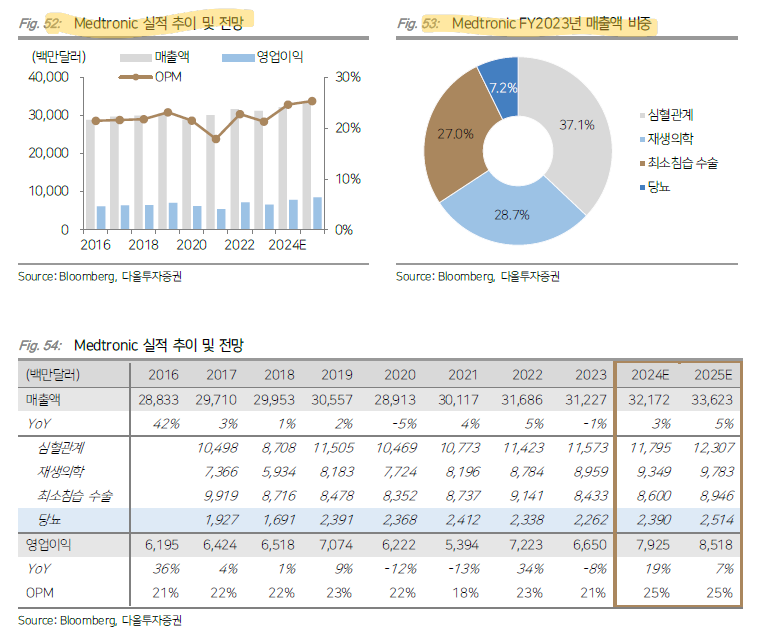

(경쟁사3 Medtronic)

(소송위험)

미국에서의 소송 위험을 예측하기 어려우나, 아이센스는 600여개의 특허를 기반으로 CGM을 개발했다는 점을 감안하면 주요 특허의 회피는 이루어진 것으로 추정된다. 또한 Dexcom 연속 혈당 측정기 상업화 시점이 2005년인 점을 감안하면 아이센스 미국 진출 시기를 한해 앞둔 2025년 주요 특허에 대한 만료 또한 기대할 수 있다.

-> 전에 주주총회의 질의응답 내용을 보면 아이센스는 CGM특허 소송을 미리 준비하고 있음을 알 수 있다.

(CGM 시장 확장 예상)

2022년 기준 연속혈당 측정기 3사의 매출 합계는 77억 달러로 약 10조원 규모다.

앞서 살펴본 바와 같이 CMS 2형 당뇨 환자 커버리지 확대 등으로 시장의 성장은 본격화될 예정이다. Dexcom 1Q23 자료에 따르면 미국 내 TAM 환자는 약 700만명이며, 미국을 제외한 주요 국가의 TAM 환자는 약 350만명으로 추산하고

있다. 따라서 TAM 환자는 약 1,050만명이며 커버리지 확대 등에 따라 해당 TAM의 확대 여력이 존재한다. 해당 TAM에 CGM ASP를 적용한 연간 CGM 시장은 최대 30조원 수준으로 평가된다. 다만, CGM 도입률이나 제품 가격 인하 등으로 시장 규모는 조정될 수 있다. 당뇨 3사 합산 매출이 10조원 규모인 점을 감안하면 CGM 시장은 3배 이상 확대될 전망이며 중저가 제품 출시 및 보험 커버리지 확대 등이 시장 성장의 핵심으로 판단된다.

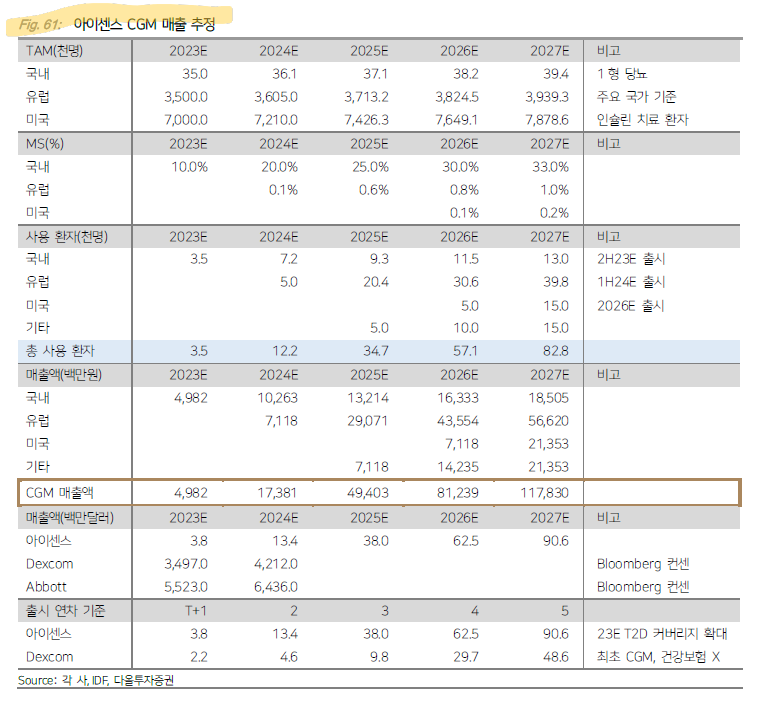

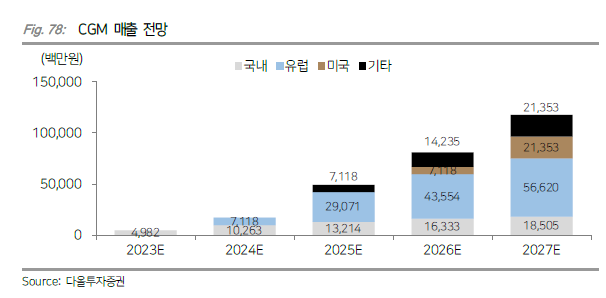

(아이센스 미래 CGM 실적 예상)

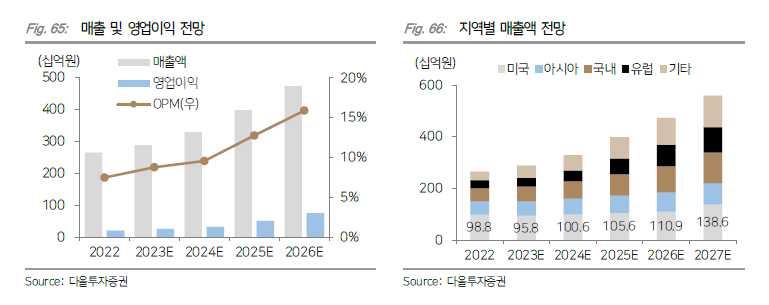

아이센스는 현재 송도 1공장에 케어센스 에어 생산 CAPA를 확보하고 있으며 연 50만개를 생산할 수 있는 CAPA를 확보하였다. 송도 제 2공장은 4Q23 준공 예정이며 연간 500만개의 센서를 생산할 수 있는 CAPA를 확보할 예정이다. 제품 가격에 따라 매출액 기준 CAPA는 달라질 수 있으나 Base scenario에 가정했던 1일 센서 비용 3달러 가정 시, 송도 1공장 CAPA는 매출액 기준 300억원 수준이며, 송도 2공장은 약 3,000억원 수준의 CAPA를 확보할 예정이다. 다만, 송도 2공장의 경우 아직 500만개의 CAPA를 확정하지 않아 증설 상황에 따라 CAPA의 변동이 있을 수 있다.

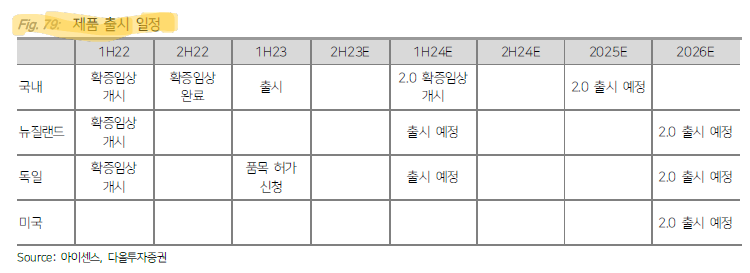

아이센스는 국내 매출의 관건은 건강보험 등재 여부로 판단한다. 국내 최초로 건강 보험 등재된 Libre는 신청부터 허가까지 약 6개월이 소요되었으며 Dexcom은 3개월이 소요되었다. 6월 식약처 허가를 획득한 아이센스는 연말 국내 건강 보험등재를 복표하고 있다. 또한 2024년 상반기 유럽 CE 인증을 획득한 후, 출시를 예정하고 있어 2024년에는 국내와 유럽을중심으로 연속혈당 매출이 발생할 예정이다.

Dexcom이 CGM을 상용화한 2005년 당시, 시가총액은 약 4,000억원 수준이었으나 매출 확대 및 CGM 보험 커버리지 확대로 현재 시가총액은 약 60조원에 달한다. CGM 시장 성장에 대한 기대감을 확인할 수 있는 대목이다.

'비활성화 > 아이센스' 카테고리의 다른 글

| (기업분석) 아이센스 _ 23년 3분기 실적분석 (0) | 2023.11.16 |

|---|---|

| (기업분석) 아이센스 23년 2분기 실적분석 (2) | 2023.08.21 |

| 아이센스 23년 1분기 실적분석 (0) | 2023.05.21 |

| 아이센스 22년 4분기 실적분석 (0) | 2023.04.03 |

| 아이센스 22년 3분기 실적분석 (0) | 2022.11.27 |