! 들어가며

이번에 살펴볼 기업은 티씨케이이다. 이전부터 알고있었던 기업이긴 했는데 최근 반도체 관련 주들이 후공정 뿐만 아니라 다른 분야의 종목도 움직이는 것을 보고 다시 한 번 살펴보고자 한다.

! 사업내용

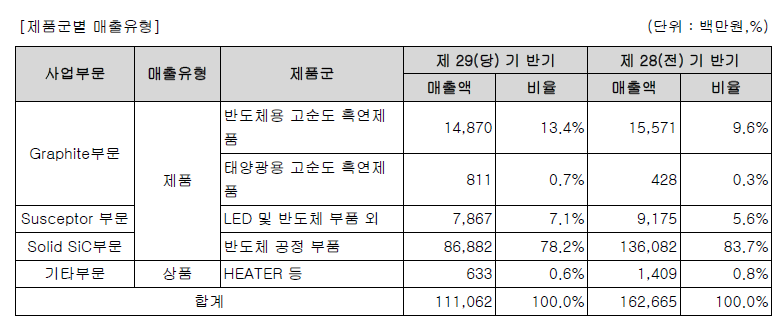

주요 제품으로 Solid Sic를 보면 된다. 매출의 많은 부분을 차지하고 있고 사실 이게 주력이다. 이 제품은 웨이퍼를 받쳐주는 거푸집 같은 틀로 보면 된다. 소모성 제품으로 마모되면 계속 갈아줘야 한다.

기존 실리콘 소재 링은 에칭하는 과정에서 내구성 등의 문제로 약 10일마다 교체해야 하지만 실리콘에 탄소(C)를 강화한 SiC(실리콘카바이드) 소재는 이보다 1.5~2배가량 오래 쓸 수 있다. 링을 교체하는 과정에서 챔버 세정 비용이 발생하기 때문에 링 수명은 수익성과 직결된다.

원래는 티씨케이가 독자적으로 개발해서 특허를 가지고 솔벤더로 판매하던 제품이었으나 현재는 하나머티리얼즈, 케이엔제이 등의 회사역시 생산하고 있다. 다만 티씨케이와 하나머티리얼즈가 비포마켓, 나머지 기업들은 에프터마켓으로 생각하면 될 것 같다. 비포마켓은 장비사(램리서치 등)를 통해 엔드업체(삼성전자, 하이닉스 등)에 제공하는 형태이고, 에프터마켓은 직접 엔드업체에 납품하는 방식이다. 에프터마켓의 제품이 장비사를 통하지 않으므로 저렴하다.

티씨케이는 Applied Materials, Lam research에 많이 납품하고 TEL은 하나머티리얼즈가 더 강력하게 연결되어 있다. 티씨케이는 반도체 장비 부품을 생산하는데 비포마켓이 대부분이므로 사실 삼성전자, 하이닉스 등이 투자를 통해 설비를 많이 늘려야 매출이 늘어나는 구조를 가지고 있다. 그냥 장비사로 생각하면 쉬울 듯 하다.

낸드 비중이 커서 이 업황에 영향을 많이 받는다. 낸드는 디램보다 반등이 좀 늦은 것 같은데. 지켜봐야 할 듯 하다.

! 투자포인트

1) 좋은 재무제표 수치(매출의 감소세 제외)

전방 업황이 좋지 않아 매출이 감소하긴 했지만 찍히는 숫자들이 좋다.

잘 찍힐때는 40%가 넘는 영업이익률이 찍히며 업황이 좋지 않을 때에도 20퍼센트 후반의 영업이익률이 찍힌다.

부채비율 좋고

ROE도 업황이 꺾이기 전엔 20퍼센트 초중반대로 찍혔다. 높은 숫자다. 지금 업황이 좋지 않은데도 15%의 ROE를 기록하고 있다.

다만 전방산업의 분위기가 좋지 않아 이익이 꺾였고 주식은 이익에 선행해 떨어진 모습을 보이고 있다.

2) 실적의 반등

하지만 23년 3분기 기준으로 수주잔고가 반등하며 매출의 증가세를 예견하고 있다. 사실 이는 23년 3분이 매출의 반등으로도 살펴볼 수 있다.

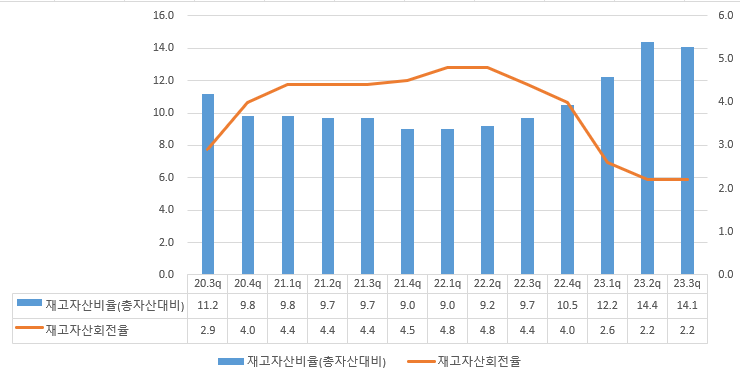

재고자산 항목중에선 현재 최고점이다. 다음 사업보고서에서 고점을 찍고 내려가는 모습을 보여준다면 매출의 증가 가능성을 더 높게 쳐줄 수 있을 거라고 본다

재고자산회전율도 바닥을 찍고 올라간다면 좋은 모습을 기대할 수 있을 것 같다.

3) 증설 및 신규공장 투자

업황이 좋지 않은데도 24년 7월 종료 예정으로 증설이 완료될 예정이고,

220426

220527 신규 시설투자(부지확보)

기존 물량의 증설인지, 신규제품 생산라인 건설인지는 아직 명확히 정해졌다고 하진 않지만 기존 공장의 1.4배가 되는 부지를 매입해 공장을 신설한다.

사실 증설은 티씨케이뿐 아니라 경쟁사도 마찬가지로 진행했다. 경쟁의 강화로 볼수도 있지만 그만큼 앞으로 낸드 고단화에 따른 SIC링이 많이 필요하다고 볼 수 있다고 생각한다.

4) 신규제품

https://m.thebell.co.kr/m/newsview.asp?svccode=00&newskey=202303231516279200105585

[코스닥 글로벌 세그먼트 점검]티씨케이, 이익→투자 선순환 ‘뉴챕터’ 준비 분주

티씨케이는 영업으로 벌어들인 이익을 다시 투자하는 선순환 구조가 안착한 기업 중 하나다. 주요 주주인 도카이카본과 케이씨가 이익 회수에 급급하지 않고 미래를 위한 투자를 할 수 있도록

m.thebell.co.kr

신규제품에 대한 내용은 기사를 발췌해 대체한다. 특히 티씨케이는 완벽하게 성공할 수 있다는 판단이 서지 않으면 좋은 기회가 와도 투자를 진행하지 않는 성향이라는 점이 눈길을 끈다. 이는 앞의 증설 및 신설부분도 어느정도 확신이 있기에 진행했다는 것으로 생각할 수 있게 한다.

작년부터 티에쓰시는 중장기 성장을 위해 TaC 서스펙터, 단결정 SiC 웨이퍼, 2차 전지 소재 등을 연구하고 있다. 이사회를 통해 TaC 관련 설비 투자를 허가 받은 만큼 이 분야 사업에 속도가 붙을 것으로 보인다. 반도체 필수 공정인 에피(Epi) 공정에서 활용되는 것으로 티씨케이의 TaC 서스펙터가 중국이나 유럽 쪽에서 수요가 많은 상태다. 이 수요 대응을 위해서 투자를 진행하기로 한 건이다.

특히 증권가에서 티씨케이는 완벽하게 성공할 수 있다는 판단이 서지 않으면 좋은 기회가 와도 투자를 진행하지 않는 성향으로 유명하다. 최근 반도체 업황이 다운 사이클에 접어들었지만 시설 투자를 늘리는 행보를 보이자 긍정적인 해석이 나오고 있는 상태다.

티씨케이 관계자는 “전기차(EV)시장 확대되면서 에피 공정에서 사용되는 제품의 글로벌 수요가 늘어나 대응하기 위한 TaC관련 투자를 진행하는 것으로 공시하지 않는 시설 투자(자기자본 10% 미만)건도 상당히 많다”며 “기존의 포트폴리오와 다른 것들도 준비하고 있다”고 설명했다.

! RISK

1) 경쟁자 증가

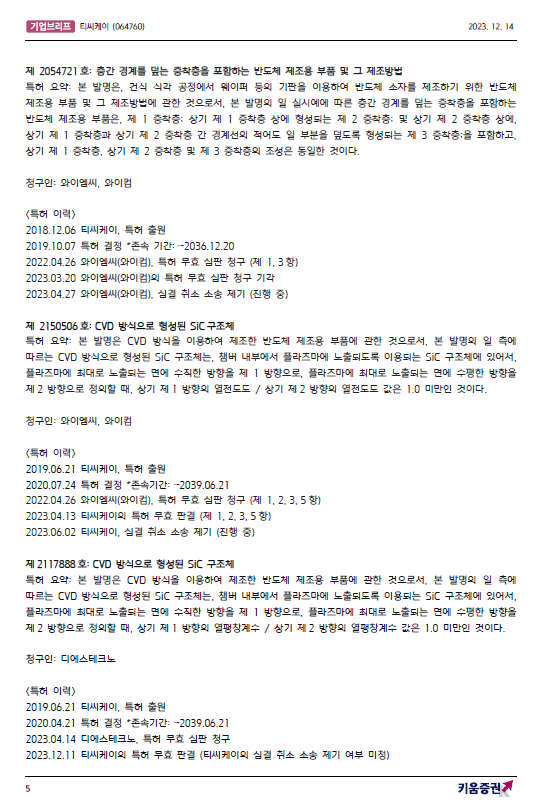

원래는 티씨케이가 단독으로 SIC링을 공급했으나 이제 많은 경쟁사가 생겼다. 장비사와의 장기계약과 더 뛰어난 기술력으로 대응한다고 하지만 80% 가량의 시장점유율이 65%까지 하락했다는 기사를 보면 영향이 없다고 볼 수 없다. 특허 소송에서도 제조방법에 대한 특허는 인정되었지만 물성에 따른 특허는 인정되지 않았다. 경쟁사는 물성에 대한 특허가 인정되지 않는다면 제조방법은 얼마든지 회피할 수 있다며 자신하고 있다. 티씨케이에게는 좋지 않은 소식이다. 다만 내 생각에 특허관련 이슈는 이미 현재 주가에 반영이 되어있다고 본다. 앞으로 낸드 업확이 반등해 Q가 증가해 매출이 늘어난다면 주가 역시 탄력을 받을 가능성이 높다고 본다.

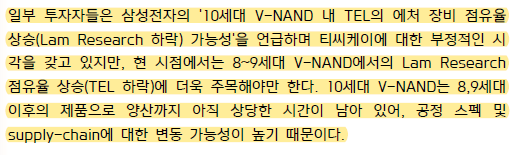

2) TEL의 장비 점유율 상승

8세대 낸드는 Lam Research의 점유율이 상승한다고 하나

10세대 V-NAND에서는 TEL의 에처 장비 점유율 상승 가능성이 높다고 한다. 시간이 남아있어 앞으로 어찌될지 모른다고는 하나 좋지 않은 소식임에는 분명하다.

! 총 평

특허의 무효, 경쟁자의 등장 등 염려스러운 부분이 있는 건 사실이나, 그럼에도 불구하고 증설 및 신설을 진행했다는점, 신사업 역시 방향성이 좋아보이며 매출은 감소했지만 재무제표의 찍히는 ROE, 영업이익률은 쉽게 달성할 수 있는게 아니기에 좋게 보인다. NAND업황이 좋아진다면 이연되었던 투자가 터져나올 수 있지 않을까. 주가도 떨어져 있어 벨류에이션 부담도 적은 만큼 매수할만한 기업이라고 생각한다.

ps. 이번엔 좀 가볍게 분석해보려고 편하게 자료조사를 좀 해보려 했는데 애매함을 많이 느꼈다. 기업분석을 하려면 제대로 하고 아닐거면 아예하질 말아야지 가볍게 하려니 IR담당자한테 물어볼 질문도 많고, 아직 풀리지 않은 의문도 많은데 일단 덮고가는 느낌이다. 이런 마음가짐으로 나중에 이 기업에 비중을 실을 수 있을까. 충분히 좋아보이는 기업을 이정도 기업분석으로 일단 일단락시킨다는게 맘이 좋지 않다. 담부턴 그냥 가볍게 한다는 마음가짐은 가지말고 하나하나 내가 할 수 있는 최선을 다하는게 더 좋은 전략이라 느껴진다. 이도저도 아닌 찝찝함이 남는다.

'나의 주식실험 이야기 > 기업분석' 카테고리의 다른 글

| (기업분석) 세진중공업, 하이록코리아 _ Short report (0) | 2024.03.22 |

|---|---|

| (기업분석) HD현대중공업 _ Short repert (1) | 2024.03.22 |

| (기업분석) 한미글로벌 _ initial report (0) | 2024.02.19 |

| (기업분석) 메가스터디교육 _ Short report (1) | 2023.12.21 |

| (기업분석) 한미글로벌 _ Short report (1) | 2023.12.19 |